Để phát triển thị trường vận tải container đường biển tuyến quốc tế cho các doanh nghiệp Việt Nam, bài viết xây dựng các ma trận đánh giá năng lực kinh doanh của các doanh nghiệp vận tải biển, đề xuất các giải pháp phát triển thị trường vận tải biển quốc tế trong thời tới.

Thống kê cho thấy, ở Việt Nam, đội tàu container đường biển hiện có 41 tàu của 13 doanh nghiệp vận tải biển với tổng trọng tải 29.445 TEU, tương đương 411.875 DWT. Đội tàu này đã và đang đảm nhận được gần 100% lượng hàng vận tải bằng đường biển nội địa. Tuy nhiên, so với thị trường vận tải biển quốc tế, đội tàu container của Việt Nam chỉ chuyên chở được khoảng từ 10 – 12% tổng lượng hàng hóa xuất nhập khẩu.

Những thách thức trong phát triển thị trường vận tải container tuyến quốc tế

Theo thống kê của Ngân hàng Thế giới (WB), nhu cầu vận chuyển hàng hóa bằng đường biển trên toàn thế giới trong giai đoạn 2017-2019 đạt mức tăng trưởng bình quân từ 2,6% – 3,0%/năm; riêng năm 2019, vận chuyển hàng hóa bằng đường biển dự kiến đạt 12,263 tỷ tấn, tăng trưởng 3% so với năm ngoái.

Ở Việt Nam, từ năm 2017 đến nay, nhờ thực hiện tái cơ cấu đúng hướng ngành Vận tải biển Việt Nam đã có sự phục hồi nhanh chóng với lượng container thông qua cảng biển tăng trưởng ấn tượng, năm sau cao hơn năm trước. Nổi bật là năm 2018, tổng trọng lượng hàng hóa thông qua hệ thống cảng biển ở Việt Nam đạt 524,7 triệu tấn, riêng khối lượng hàng container thông qua cảng biển đạt 17,8 triệu TEU, tăng 24% so với năm 2017 (Cục Hàng hải Việt Nam, 2018).

Theo số liệu thống kê của Cục Hàng hải Việt Nam, thị phần vận tải container quốc tế của đội tàu biển Việt Nam chỉ đạt khoảng 10 – 12% chủ yếu trên các tuyến biển gần (ASEAN, Trung Quốc), còn các tuyến biển xa như châu Âu, Bắc Mỹ chưa có. Thêm vào đó, khoảng 88 – 90% trọng lượng vận tải biển quốc tế của đội tàu biển Việt Nam là hàng hóa chở thuê giữa các cảng nước ngoài và vận chuyển bằng tàu cho thuê định hạn.

Mặc dù, từ năm 2013 – 2018, đội tàu container Việt Nam có sự tăng trưởng nhanh (trung bình khoảng 35,9%/năm), số lượng tàu tăng (từ 19 tàu năm 2013 lên 41 tàu năm 2018), nhưng đội tàu container của nước ta còn hạn chế cả về số lượng, trọng tải và tốc độ phát triển so với các đội tàu vận tải nước ngoài. Trong khi thị phần đội tàu container của thế giới chiếm khoảng 13% tổng đội tàu, còn đội tàu Việt Nam chỉ chiếm 3,6%. Chủng loại tàu chạy các tuyến nước ngoài của đội tàu thế giới có kích cỡ từ 14.000 – 18.000 TEUs, tàu Feeder cỡ 4.000 TEUs. Số tàu container của Việt Nam (nhất là những tàu trên 1.000 TEU) cũng chỉ tập trung ở một số hãng như: Gemadept, Vinafco, Biển Đông và Vinalines Container.

Các hãng tàu còn lại năng lực đội tàu rất yếu. Theo bảng xếp hạng 100 hãng tàu hàng đầu thế giới của AXS-Alphaliner năm 2018, khu vực Đông Nam Á, có 5 quốc gia nằm trong nhóm lần lượt là Singapore (5), Indonesia (20), Malaysia (22), Việt Nam (30) và Thái Lan (33). Theo bảng xếp hạng này, đội tàu của Việt Nam đứng thứ 4 trong khu vực Đông Nam Á (sau Singapore, Indonesia, Malaysia) và xếp thứ 30 trên thế giới.

Tuy nhiên, so với những hãng tàu vận tải biển đứng đầu thế giới thì khoảng cách của đội tàu biển Việt Nam còn khá xa. Đội tàu biển container của Việt Nam chỉ bằng 1/120 so với Đan Mạch và bằng 1/46 so với Singapore. Bên cạnh đó, độ tuổi trung bình của đội tàu container Việt Nam hiện tại là 16,3 tuổi, khá cao so với độ tuổi trung bình khai thác hiệu quả của đội tàu container thế giới (9-11 tuổi). Điều này dẫn đến việc nhiều tàu vận tải biển của Việt Nam chưa đáp ứng được yêu cầu về an toàn, kỹ thuật hàng hải của thế giới nên bị lưu giữ.

Một hạn chế nữa là tàu container của Việt Nam có trọng tải nhỏ, tuổi thọ tương đối cao nên tốc độ hạn chế (trung bình dưới 20 hải lý/giờ), năng suất bình quân thấp, chưa đáp ứng được yêu cầu về thời gian giao hàng của chủ hàng.

Những hạn chế, yếu kém trên đã làm cho đội tàu Việt Nam khó có thể cạnh tranh được với các hãng tàu nước ngoài tại thị trường vận tải quốc tế. Từ thực tế này buộc đội tàu của các DN Việt Nam lại đổ dồn về khai thác thị trường nội địa. Vòng luẩn quẩn này dẫn tới nghịch lý thị trường: Vận tải nội địa bão hòa và cạnh tranh không lành mạnh, vận tải quốc tế gần như bỏ trống, do các hãng tàu biển nước ngoài nắm giữ. Qua việc phân tích thực trạng thị trường vận tải quốc tế ở trên cho thấy, các DN vận tải container Việt Nam hoạt động chưa tương xứng với tiềm năng của thị trường vận tải biên quốc tế, do vai trò và vị trí của mình vì chưa có chiến lược và giải pháp phát triển thị trường vận tải biển quốc tế hiệu quả.

Xây dựng ma trận đánh giá năng lực của các doanh nghiệp vận tải biển Việt Nam

Để đánh giá đúng năng lực của các doanh nghiệp (DN) vận tải biển Việt Nam, tác giả đã nghiên cứu và xây dựng các ma trận, cụ thể như sau:

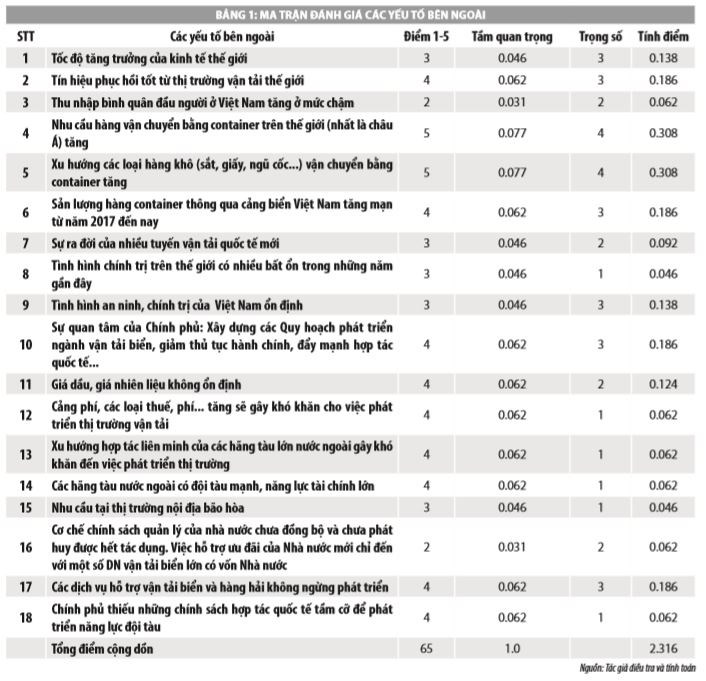

Ma trận đánh giá các yếu tố bên ngoài (EFE)

Ma trận đánh giá các yếu tố bên ngoài (EFE) được sử dụng, để đánh giá mức độ phản ứng của các DN vận tải biển Việt Nam trước các yếu tố bên ngoài. Kết quả cho thấy, tổng điểm phản ứng của các DN vận tải biển Việt Nam với 18 yếu tố chủ yếu tác động chỉ đạt 2,316 điểm, ở mức phản ứng dưới trung bình.

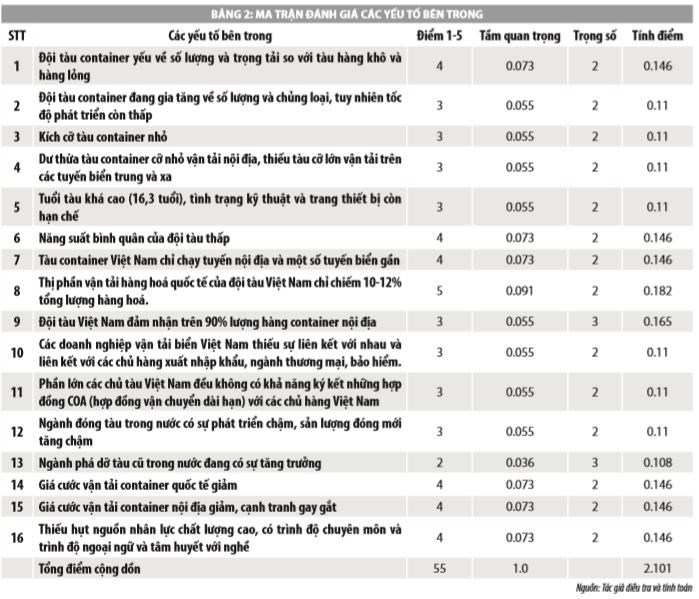

Ma trận đánh giá các yếu tố bên trong (IFE)

Ma trận đánh giá các yếu tố bên trong (IFE) được sử dụng để đánh giá vị trí nội bộ của các DN vận tải biển Việt Nam. Kết quả cho thấy, vị trí nội bộ với 16 yếu tố được đánh giá chỉ đạt 2,101 điểm, ở mức dưới trung bình.

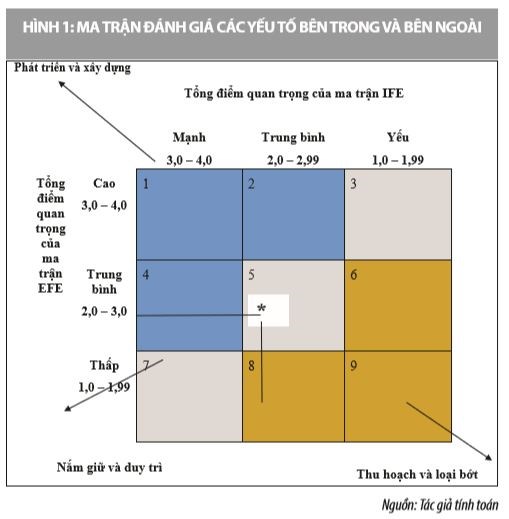

Ma trận đánh giá các yếu tố bên trong và bên ngoài (IE)

Ma trận đánh giá các yếu tố bên trong – bên ngoài IE (Hình 1) được xây dựng bởi ma trận IFE và EFE. Đây là công cụ hỗ trợ cho các DN trong ngành Vận tải biển lựa chọn chiến lược phát triển phù hợp. Vị trí của các DN vận tải biển Việt Nam trong ma trận IE ở ô số 5, thuộc vùng nắm giữ và duy trì với nhiều điểm yếu và rủi ro trong kinh doanh.

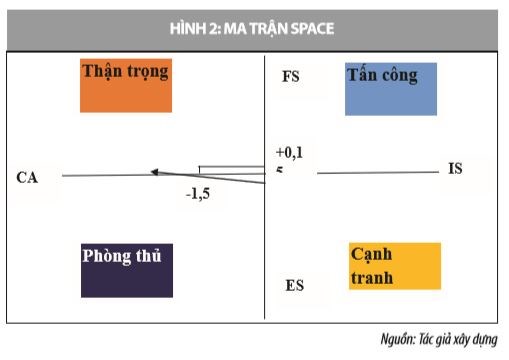

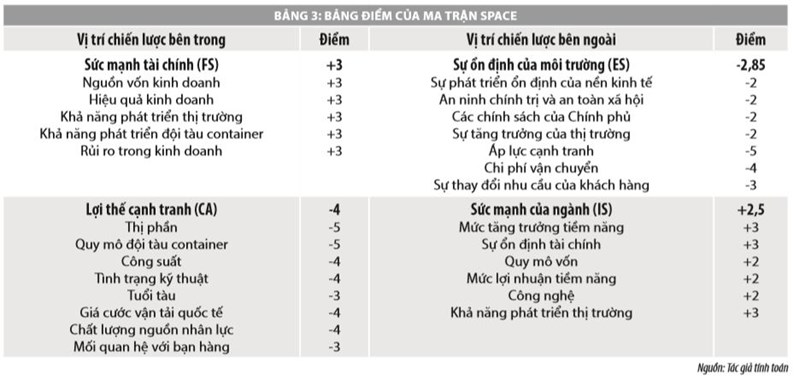

Ma trận vị trí chiến lược và đánh giá hoạt động (SPACE)

Ma trận vị trí chiến lược và đánh giá hoạt động (SPACE) được xây dựng trên 4 nhóm yếu tố: FS (sức mạnh tài chính), CA (lợi thế cạnh tranh), ES (sự ổn định của môi trường), IS (sức mạnh của ngành). Trong ma trận SPACE, vector chỉ vị trí của các DN nằm ở góc thận trọng.

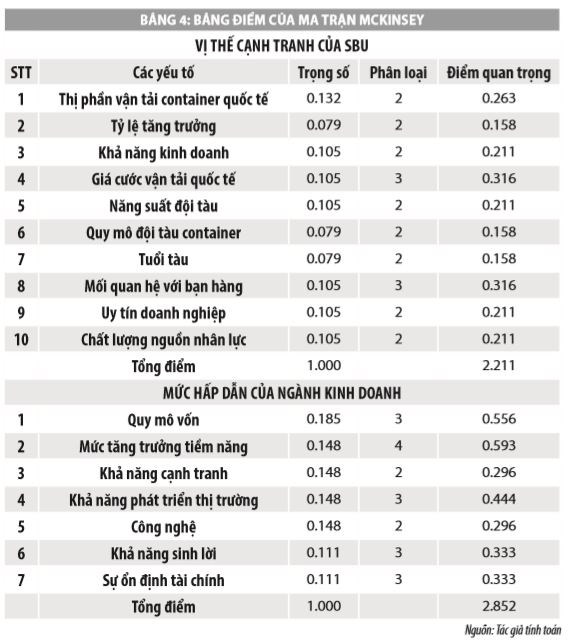

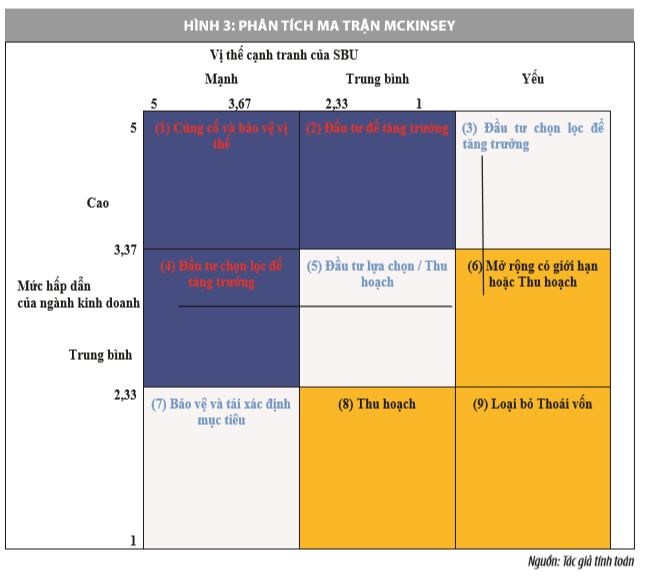

Ma trận McKinsey

Ma trận McKinsey là một mô hình phân tích danh mục đầu tư gồm nhiều yếu tố bên trong và bên ngoài, được xây dựng trên 2 tiêu chí: Vị thế cạnh tranh của SBU và mức hấp dẫn của ngành kinh doanh. Kết quả là vị trí của dịch vụ vận tải container tuyến quốc tế của các DN vận tải biển Việt Nam đang ở ô số 6 (Mở rộng có giới hạn hoặc thu hẹp). Các công ty nên giữ vững thị phần của mình và mở rộng có giới hạn cũng như thận trọng trong đầu tư trong tương lai.

Sau khi phân tích tổng hợp các ma trận, các DN vận tải biển Việt Nam hiện tại có vị thế cạnh tranh thấp, vị trí nội bộ chỉ ở mức trung bình, khả năng thích ứng với môi trường kinh doanh ở mức trung bình. Tuy nhiên, thị trường vận tải container tuyến quốc tế đang ở mức phục hồi và tăng trưởng tốt. Để phát triển thị trường vận tải container quốc tế, các DN cần khắc phục những điểm yếu để duy trì và tăng thị phần trên thị trường.

Giải pháp phát triển thị trường vận tải container đường biển tuyến quốc tế cho DN Việt Nam

Để phát triển thị trường vận tải container đường biển tuyến quốc tế cho các DN vận tải biển Việt Nam, thời gian tới cần triển khai các giải pháp sau:

Thứ nhất, tăng năng lực cạnh tranh của đội tàu container

Cần khuyến khích các thành phần kinh tế tham gia đầu tư phát triển thị trường vận tải biển tuyến quốc tế. Nhà nước nghiên cứu, ban hành các cơ chế, chính sách ưu đãi khuyến khích các tổ chức nước ngoài đầu tư với DN Việt Nam nhằm đẩy mạnh hoạt động kinh doanh khai thác vận tải biển.

Trên cơ sở đó, từng bước “trẻ hoá” đội tàu container vận tải biển của Việt Nam, phấn đấu đến năm 2030 đạt độ tuổi bình quân 12 năm. Thay đổi phương thức vận tải hàng hóa mua CIF, bán FOB. Tham khảo và áp dụng các biện pháp quản lý hoạt động vận tải biển hiệu quả của các DN vận tải biển nước ngoài. Các DN có tàu khai thác tuyến quốc tế cần phát triển hệ thống mạng lưới đại lý có năng lực tại nước ngoài, tạo ra hệ thống dịch vụ logistics khép kín, chuyên nghiệp; nâng cao chất lượng dịch vụ và uy tín của đội tàu Việt Nam trên thế giới.

Thứ hai, phát triển khai thác các tuyến container mới

Trước sức hấp dẫn của thị trường, các DN vận tải container Việt Nam cần tăng cường hợp tác với bạn hàng để tăng sản lượng vận chuyển trên các tuyến quốc tế như: Việt Nam – Trung Quốc, Việt Nam – Singapore, Việt Nam – Hồng Kong, Việt Nam – Hồng Kong – Nhật Bản.

Cùng với đó, mở các tuyến vận tải container mới để phát triển thị trường. Theo đó, nghiên cứu mở các tuyến vận tải biển mới như: Việt Nam – Campuchia – Thái Lan, tuyến vận tải Đà Nẵng – Ningbo – Shanghai – Hakata – Moji bằng tàu Lantau Beach của Hãng tàu SITC; tuyến vận tải trực tiếp từ Hải Phòng xuyên Thái Bình Dương đi Hoa Kỳ và Canada với tàu tàu mẹ Northern Jaguar của hãng tàu Ocean Network Express; các tuyến dịch vụ kết nối trực tiếp Hải Phòng tới bờ Tây và bờ Đông Hoa Kỳ, cùng các tuyến đi Ấn Độ, Địa Trung Hải, châu Âu… sẽ giúp các DN vận tải biển tăng lượng hàng container vận chuyển feeder.

Thứ ba, thực hiện giảm chi phí, giá thành vận tải biển

Trong các loại chi phí vận tải biển, chi phí nhiên liệu chiếm tỷ trọng cao nhất (khoảng 40%). Những năm gần đây, giá nhiên liệu thường không ổn định và liên tục tăng cao. Hệ quả là các DN vận tải biển Việt Nam phải mua nhiêu liệu trong nước với mức giá cao hơn khoảng 30% so với giá nhiêu liệu mua ở Singapore. Để hỗ trợ giảm chi phí, vận tải biển, đồng thời nâng cao khả năng cạnh tranh của DN vận tải biển Việt Nam, Nhà nước nên có chính sách hỗ trợ các DN vận tải biển Việt Nam mua nhiêu liệu với mức giá ưu đãi tại Nhà máy lọc dầu Dung Quất.

Thứ tư, tăng cường hợp tác quốc tế

Các DN Việt Nam cần tăng cường hợp tác quốc tế, để tiếp tục thu hút nguồn vốn ODA và các nguồn vốn ưu đãi khác cho đầu tư xây dựng kết cấu hạ tầng hàng hải và đội tàu biển.

Đẩy mạnh hợp tác với các quốc gia có ngành Hàng hải phát triển và với các tổ chức hàng hải quốc tế để tận dụng sự trợ giúp đào tạo, bồi dưỡng chuyên môn, nghiệp vụ cho các cán bộ của ngành Hàng hải.

Xây dựng danh mục chi tiết các dự án kêu gọi nguồn vốn vay ưu đãi và các nguồn vốn vay đầu tư nước ngoài để triển khai các dự án phát triển cơ sở hạ tầng cảng biển đã được Chính phủ phê duyệt.

Thứ năm, đổi mới phương pháp và nội dung trong đào tạo thuyền viên

Theo Cục Hàng Hải Việt Nam, dự kiến, đến năm 2020, Việt Nam cần tổ chức đào tạo mới cho khoảng 15.000 người (trong đó 7.000 người bổ sung theo yêu cầu phát triển đội tàu, 8.000 người thay thế lực lượng hiện có). Đẩy mạnh việc cung ứng thuyền viên làm việc cho tàu biển nước ngoài.

Để có được một đội ngũ thuyền viên đáp ứng được yêu cầu cả về số lượng và chất lượng, cần xây dựng các quy chế quản lý, kiểm soát, kiểm định chất lượng độc lập để thực hiện các chức năng quản lý chất lượng đào tạo nghiệp vụ tại các cơ sở đào tạo, huấn luyện. Đồng thời, có cơ chế “Cấp phép đào tạo, huấn luyện”, sau khi kiểm tra đánh giá, chỉ có cơ sở đào tạo, huấn luyện nào đáp ứng đầy đủ các yêu cầu về cơ sở vật chất, trang thiết bị, giáo viên đủ tiêu chuẩn, thì mới chấp nhận cho phép tiến hành đào tạo, huấn luyện, nhất là các cơ sở đào tạo, huấn luyện có chứng chỉ ISO.

Các chương trình đào tạo thuyền viên cần được sửa đổi hoàn thiện theo đúng yêu cầu của Công ước STCW 78/95 sửa đổi 2010 và các Chương trình mẫu của IMO (IMO Model course). Đầu tư trang thiết bị phục vụ giảng dạy và thực hành cho học viên đáp ứng yêu cầu Công ước.

Đổi mới phương pháp dạy và học ngoại ngữ cho các thuyền viên theo hướng thiết thực, hiệu quả đáp ứng yêu cầu công việc. Yêu cầu về ngoại ngữ có tầm quan trọng ngang bằng với yêu cầu thực hành nghề nghiệp. Tăng cường phối hợp và gắn kết giữa đơn vị sử dụng thuyền viên với các cơ sở đào tạo, huấn luyện để bảo đảm nhân lực có kiến thức và kỹ năng sát với nhu cầu thực tế công việc và sử dụng hiệu quả nguồn nhân lực đã được đào tạo.

ThS. Nguyễn Thị Quỳnh Nga, Khoa Quản trị – Tài chính/ Trường Đại học Hàng hải Việt Nam